De eigenwoningregeling wordt op 3 onderdelen aangepast per 1 januari 2022. De regeling wordt rechtvaardiger door onbedoelde beperkingen op hypotheekrenteaftrek weg te nemen. Bijvoorbeeld voor mensen die samen met een partner een woning kopen en daarvoor zelf ook al een koopwoning hadden. Of voor mensen die een koopwoning hebben met een partner die komt te overlijden.

Doel: onbedoelde beperkingen op hypotheekrenteaftrek wegnemen bij eigenwoningregeling

In de huidige regeling kunnen er in sommige partnersituaties op 3 onderdelen rente-aftrekbeperkingen voorkomen. Daardoor kunnen eigenaren soms minder hypotheekrente aftrekken. Dit is het geval bij:

- de eigenwoningreserve (EWR)

- de aflossingsstand

- de eigenwoningschuld

Voorstel kabinet: eigenwoningregeling wijzigen om beperking op hypotheekrenteaftrek te voorkomen.

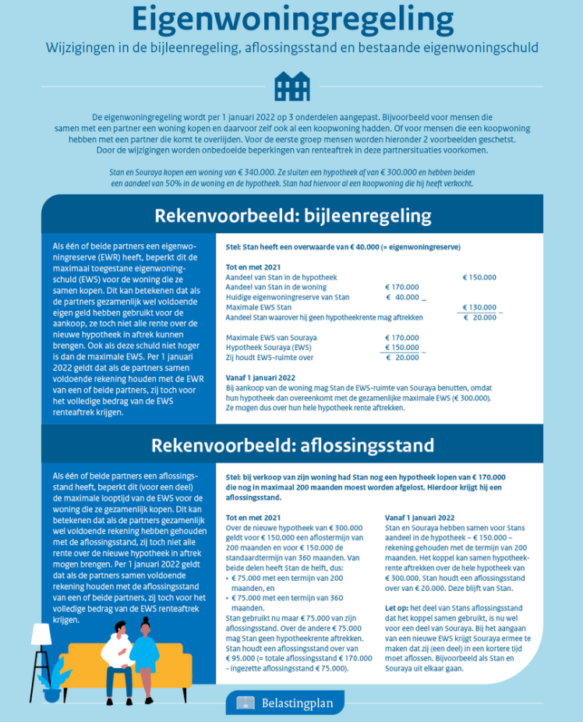

1. Bijleenregeling (eigenwoningreserve)

Een EWR ontstaat als iemand zijn of haar woning verkoopt met overwaarde. Deze reserve beperkt de hoogte van het bedrag waarvoor een eigenaar een nieuwe hypotheek mag afsluiten, waarvan de hypotheekrente aftrekbaar is.

A: bij huwelijksgemeenschap

Nu delen partners die getrouwd zijn automatisch naar rato van de huwelijksgemeenschap elkaars EWR. Dit betekent dat iedere partner meestal de helft van de EWR van de andere partner krijgt. Ook als de EWR ontstond bij verkoop van een woning waarvan één van de partners voor het huwelijk eigenaar was. De partner die dus nooit eigenaar is geweest, krijgt ook een deel van de EWR.

Vanaf 1 januari 2022 geldt dat alleen nog bij een huwelijk in algehele gemeenschap van goederen de EWR wordt verdeeld.

In alle andere huwelijkssituaties wordt de partner die geen eigenaar was van de vorige woning, niet vanwege de EWR van de andere partner beperkt in het aftrekken van hypotheekrente voor een volgende woning.

B: bij overlijden

Nu krijgt de langstlevende partner de EWR van de overleden partner. Dit beperkt de langstlevende partner in het bedrag waarover hij of zij bij een nieuwe hypotheek rente kan aftrekken.

Vanaf 1 januari 2022 verandert dit. De EWR van de overledene gaat niet meer over op de andere fiscale partner. De langstlevende partner wordt niet langer beperkt door de EWR van de overleden partner bij het aftrekken van hypotheekrente.

C: bij aankoop woning door samenwoners of gehuwden

Nu: als één of beide partners een EWR heeft, beperkt dit de maximaal toegestane eigenwoningschuld (EWS) per partner voor de woning die ze gezamenlijk kopen. Dit kan betekenen dat als de partners gezamenlijk wel voldoende eigen geld hebben gebruikt voor aankoop van de woning, ze per partner toch niet alle rente over de nieuwe hypotheek in aftrek kunnen brengen. Ook als deze gezamenlijke schuld niet hoger is dan de maximale EWS van de partners samen.

Vanaf 1 januari 2022 geldt dat als partners waarbij geen sprake is van een huwelijk in algehele gemeenschap van goederen (zie onderdeel a) samen voldoende rekening houden met de EWR van een of beide partners, zij toch voor het volledige bedrag van de EWS renteaftrek krijgen. De partners hebben dan gezamenlijk voldoende eigen geld gebruikt voor aankoop van de woning en de gezamenlijke schuld is niet hoger dan de maximale EWS van de partners samen. Zie rekenvoorbeeld.

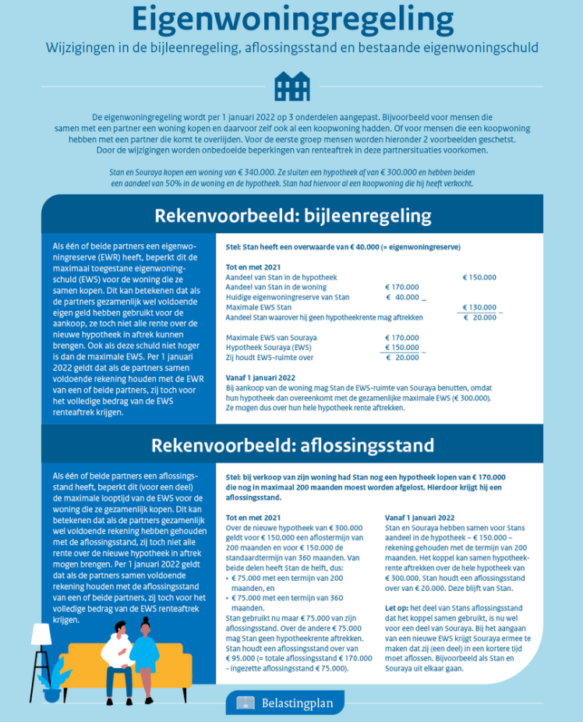

2. Aflossingsstand

Bij het afsluiten van een hypotheek maken huiseigenaren afspraken met de bank. Bijvoorbeeld over de hoogte van het maandelijks af te lossen bedrag en de aflostermijn. Om renteaftrek te krijgen moet aflossen in maximaal 360 maanden (30 jaar). Bij verkoop van een woning waarbij de EWS nog niet volledig is afgelost, ontstaat een aflossingsstand; het restbedrag van de schuld en de nog resterende termijn waarbinnen deze schuld moet zijn afgelost. Met deze aflossingsstand moet rekening worden gehouden bij het afsluiten van een nieuwe hypotheek om in aanmerking te komen voor renteaftrek. Dit betekent dat dit deel van de hypotheek in een kortere tijd moet worden afgelost.

A: bij huwelijksgemeenschap

Nu delen partners die getrouwd zijn automatisch naar rato van de huwelijksgemeenschap elkaars aflossingsstand. Dit betekent dat iedere partner meestal de helft van de aflossingsstand van de andere partner krijgt. Ook als de aflossingsstand ontstond bij verkoop van een woning waarvan maar één van de partners eigenaar was voor het huwelijk. Dit betekent dat de partner die nooit eigenaar is geweest ook een deel van de aflossingsstand krijgt.

Vanaf 1 januari 2022 blijft de aflossingsstand bij de partner bij wie de aflossingsstand is ontstaan. De partner die nooit een eigen woning heeft gehad, heeft dan geen aflossingsstand en krijgt niet vanwege een aflossingsstand te maken met het in kortere tijd moeten aflossen van de EWS om hypotheekrente te mogen aftrekken.

B: bij overlijden

Nu krijgt de langstlevende partner de aflossingsstand van de overleden partner.

Vanaf 1 januari 2022 gaat de aflossingsstand van de overledene niet meer over op de andere fiscale partner, maar komt te vervallen. Zo krijgt de langstlevende partner niet vanwege deze aflossingsstand te maken met het in kortere tijd moeten aflossen van de EWS om hypotheekrente te mogen aftrekken.

C: bij aankoop woning door samenwoners of gehuwden

Nu: als één of beide partners een aflossingsstand heeft, beperkt dit de maximale looptijd van de EWS voor de woning die ze gezamenlijk kopen. Dit kan betekenen dat als de partners gezamenlijk wel voldoende rekening hebben gehouden met de aflossingsstand, ze per partner toch niet alle rente over de nieuwe hypotheek in aftrek mogen brengen.

Vanaf 1 januari 2022 geldt dat als de partners samen voldoende rekening houden met de aflossingsstand van een of beide partners, zij toch voor het volledige bedrag van de EWS renteaftrek krijgen. Dit betekent dat de looptijd van de schuld niet langer is dan vanwege de aflossingsstand is toegestaan. Zie rekenvoorbeeld.

3. De bestaande eigenwoningschuld (BEWS)

De eigenwoningschuld is het deel van de hypotheek waarover huiseigenaren rente mogen aftrekken. De bestaande eigenwoningschuld (BEWS) is een eigenwoningschuld van vóór 1 januari 2013. Voor 2013 hoefde een eigenwoningschuld niet te voldoen aan de aflossingseis om hypotheekrente te mogen aftrekken. Een BEWS hoeft ook na 2013 niet te voldoen aan de aflossingseis.

A: bij aankoop woning samenwoners of gehuwden

Nu sluiten partners soms gezamenlijk een hypotheek over, waarbij slechts één van de partners een BEWS heeft. De huidige regeling kan ertoe leiden dat een deel van de gezamenlijke hypotheek niet als EWS wordt gezien, omdat op een deel van die schuld niet wordt afgelost. Hierdoor mogen de partners voor dat deel van de schuld geen hypotheekrente aftrekken.

Vanaf 1 januari 2022 mogen partners de BEWS van één of beide partners naar rato van ieders aandeel in de nieuwe hypotheek inzetten. Nu de partner die geen BEWS had en daardoor nu wel een BEWS heeft, hoeft hij of zij over dat deel van de schuld ook niet te voldoen aan de aflossingseis. Hierdoor mogen zij hypotheekrente aftrekken over (een groter deel van) de gezamenlijke hypotheek.

B: bij overlijden

Nu moet de langstlevende partner de maximale BEWS-ruimte van de overleden partner benutten in de oversluitperiode voor een BEWS.

Vanaf 1 januari 2022 is dit niet langer verplicht. Zo kan de langstlevende partner kiezen wat het beste past bij zijn of haar financiële situatie. Het benutten van de BEWS-ruimte van de overledene kan gunstig zijn als de BEWS nog een lange looptijd heeft. Dan mag de langstlevende hypotheekrente aftrekken zonder te hoeven aflossen.

Bron: www.rijksoverheid.nl