De Kleine Ondernemings Regeling (KOR) gaat op de kop en wordt per 1 januari 2020 omgezet in de zogenaamde Omzetgerelateerde Vrijstelling Omzet Belasting (OVOB).Welke gevolgen heeft dat voor de kleine ondernemer? Buro360 zet het allemaal voor je op een rijtje.

Vroeger was alles beter

Als je over een jaaromzet minder dan € 1.883,- btw verschuldigd was hoefde je dit als kleine ondernemer niet af te dragen. Een douceurtje voor je inspanningen als ondernemer. Maar dit gaat nu over de kop.

Omzet gerelateerde vrijstelling

In haar wijsheid heeft de belastingdienst besloten om de KOR te laten voor wat het is en te kijken naar je omzet. De omzetgrens is bepaald op € 20.000,-. Zit je boven deze omzet dan betaal je wel BTW. Zit je er onder dan hoef je geen BTW te voldoen.

Voorbeeldjes

Stel je bent een fietsenmaker en je hebt een jaaromzet van € 25.000,- en je hebt uitgerekend dat je dat jaar € 1.338,- aan BTW moet afdragen.

Onder het regime van de KOR hoef je dit bedrag niet af te dragen. In 2020 echter val je onder de OVOB en mag je € 1.338,- afrekenen. Immers je zit met je omzet boven de € 20.000,-.

Stel je hebt een adviesbureau en je omzet is dat jaar € 19.000,- en de af te dragen BTW is € 3.380,-. Omdat je onder de omzetdrempel van € 20.000,- zit hoef je dit bedrag niet af te dragen.

Het venijn zit in de staart

Marieke heeft een nagelstudio met een omzet van € 15.000. Ze betaalt 9% BTW € 1.350,-. Verder heeft ze een investering gedaan van € 10.000,- met als voorbelasting 21% = € 2.100,-. Normaal zou zij dan € 750,- terugkrijgen.

Maar als Marieke deelneemt aan de nieuwe KOR verliest ze de mogelijkheid om de BTW terug te vragen. Dus het is opletten!

Wikken en wegen

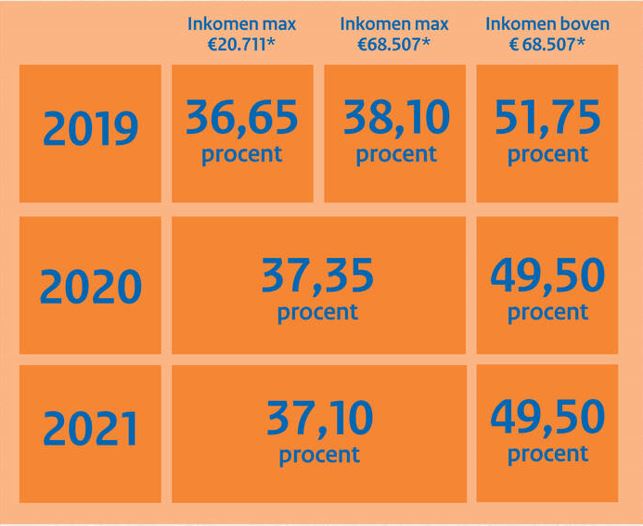

De voorbeelden laten zien dat een en ander flink kan schelen en het advies is ook om goed te gaan rekenen wat je het beste uitkomt. Nog beter is om advies te vragen bij je accountant of boekhouder. Mede gezien dat ondernemers met dit soort omzetten deze verdiensten vaak invullen bij: Inkomsten uit Overige werkzaamheden op hun inkomstenbelastingformulier.

20 november 2019

Wil je gebruikmaken van de OVOB dan moet je dit aanmelden bij de Belastingdienst voor 20 november 2019 en dat is nog maar een paar maanden.

Natuurlijk is dit blog niet compleet. Nogmaals: vraag advies en overweeg verstandig. Gerke Wispelwey van Buro360 weet er alles van dus je mag hem altijd bellen.